บริษัท บี.อี. แอคเคาน์ติ้ง เซอร์วิสเซส จำกัด 0918303543

สำนักงานบัญชี รับทำบัญชี ตรวจสอบบัญชี วางระบบบัญชี กรุงเทพ นนทบุรี โดย CPA : 091-830-3543|@beeaccountant

ภาษีส่งออก ภาษีมูลค่าเพิ่ม การขายสินค้าไปต่างประเทศ รายได้ เฉลี่ยภาษีซื้อ

ภาษีส่งออก ภาษีมูลค่าเพิ่ม การขายสินค้าไปต่างประเทศ รายได้ เฉลี่ยภาษีซื้อ

ภาษีส่งออก ภาษีมูลค่าเพิ่ม การขายสินค้าไปต่างประเทศ รายได้ เฉลี่ยภาษีซื้อ

ภาษีส่งออก ภาษีมูลค่าเพิ่ม การขายสินค้าไปต่างประเทศ รายได้ เฉลี่ยภาษีซื้อ

ปัญหาของกิจการส่งออก โดยสินค้าไม่ผ่านเข้ามาในประเทศ เป็นการสั่งสินค้าจากประเทศหนึ่งไปส่งให้ลูกค้าที่อยู่อีกประเทศ

ปัญหาภาษีที่เกี่ยวข้อง

1. ภาษีมูลค่าเพิ่ม

2. ภาษีเงินได้นิติบุคคล

3. การเฉลี่ยภาษีซื้อ

4. การจัดทำรายงานภาษีซื้อ/ ภาษีขาย

การส่งออก (อังกฤษ: export) หมายถึง การจัดส่งสินค้าและบริการจากต้นทางสู่ปลายทางในทางบก ทางน้ำหรือทางอากาศ โดยผู้ส่งสินค้าหรือบริการออกเรียกว่า “ผู้ส่งออก” ส่วนในทางการค้าระหว่างประเทศ การส่งออกหมายถึง การขายสินค้าและบริการในประเทศไปสู่ตลาดอื่น (ตลาดสากล)

ในการส่งออกและนำเข้าซึ่งสินค้าจะต้องมีหน่วยงานที่ต้องเกี่ยวข้องด้วยคือ กรมศุลกากร แม้ว่าจะเป็นการนำเข้าหรือส่งออกผ่านทางระบบอินเทอร์เน็ตเองก็จำเป็นต้องเกี่ยวข้องกับกรมศุลการกรด้วย และที่สำคัญต้องอยู่ภายใต้กฎหมายการนำเข้าและส่งออกของประเทศนั้น ๆ

ที่มา https://th.wikipedia.org

เรียนรู้บัญชี ภาษี พื้นฐานสำหรับเจ้าของกิจการ ซื้อมาขายไปและบริการ

ภาษีส่งออก : ภาษีมูลค่าเพิ่ม กรณีขายสินค้าส่งออกไปต่างประเทศ และขายสินค้าโดยไม่ผ่านประเทศไทย

เลขที่หนังสือ : กค 0706/4610

วันที่ : 12 พฤษภาคม 2547

เรื่อง : ภาษีมูลค่าเพิ่ม กรณีขายสินค้าส่งออกไปต่างประเทศ และขายสินค้าโดยไม่ผ่านประเทศไทย

ข้อกฎหมาย : มาตรา 80/1(1), มาตรา 77/2, ประกาศอธิบดีกรมสรรพากร เกี่ยวกับภาษีมูลค่าเพิ่ม (ฉบับที่ 29)

ข้อหารือ

: บริษัทฯ เป็นผู้ประกอบการจดทะเบียนภาษีมูลค่าเพิ่ม

มีวัตถุประสงค์ในการประกอบธุรกิจ นำเข้าและส่งออก ผลิต ขายส่ง ขายปลีก และให้บริการติดตั้งเครื่องฉาย เครื่องเสียงภาพยนตร์

ปัจจุบันบริษัทฯ ประกอบธุรกิจนำเข้าสินค้ามาขายให้กับลูกค้าในประเทศ ซื้อสินค้าในประเทศและส่งออก ไปต่างประเทศ และซื้อสินค้าในต่างประเทศขายไปยังอีกประเทศหนึ่งโดยไม่ได้นำสินค้าดังกล่าวเข้ามา ในราชอาณาจักร

บริษัทฯ หารือว่า

1. บริษัทฯ ซื้อสินค้าในประเทศและส่งออกโดยผ่านพิธีการศุลกากร

1.1 การยื่นแบบ ภ.พ.30 ถือเป็นยอดขายที่เสียภาษีมูลค่าเพิ่มในอัตราร้อยละ 0 ใช่หรือไม่

1.2 การรับรู้รายได้จะรับรู้เมื่อผ่านพิธีการศุลกากรแล้วใช่หรือไม่

2. บริษัทฯ ซื้อสินค้าจากต่างประเทศและส่งสินค้าไปให้ลูกค้าอีกประเทศหนึ่งโดยไม่ได้นำ สินค้าเข้ามาในประเทศไทย โดยลูกค้าจะเปิด L/C มาให้บริษัทฯ ในประเทศไทย

2.1 การยื่นแบบ ภ.พ.30 จะต้องแสดงยอดขายนี้หรือไม่ และต้องลง รายงานสินค้าและวัตถุดิบหรือไม่ อย่างไร

2.2 การรับรู้รายได้ตามวันที่บริษัทฯ ออก invoice ของบริษัทฯ ใช่หรือไม่

3. บริษัทฯ ต้องเฉลี่ยภาษีซื้ออย่างไร เมื่อมีการขายสินค้านอกประเทศและขายสินค้าใน ประเทศด้วย

4. บริษัทฯ ต้องใช้อัตราแลกเปลี่ยนใดในการรับรู้รายได้และค่าใช้จ่ายเพื่อคำนวณ ภาษีเงินได้นิติบุคคลในการยื่นแบบแสดงรายการ ภ.ง.ด.50

แนววินิจฉัย

: 1. กรณีตาม 1. บริษัทฯ ซื้อสินค้าในประเทศและส่งออกโดยผ่านพิธีการศุลกากรบริษัทฯ ได้รับสิทธิเสียภาษีมูลค่าเพิ่มในอัตราร้อยละ 0 ตามมาตรา 80/1(1) แห่งประมวลรัษฎากร โดยแสดงใน แบบแสดงรายการ ภ.พ.30 เป็นยอดขายที่เสียภาษีมูลค่าเพิ่มในอัตราร้อยละ 0

— การส่งออกที่ถูกต้องต้องผ่านศุลกากร จึงได้จะได้รับสิทธิ VAT ร้อยละ 0 การส่งออกที่ไม่ผ่านพิธีการจะไม่ได้รับสิทธิการยกเว้น รวมทั้งต้องมีใบขนสินค้าขาออกในนามกิจการเป็นเอกสารประกอบด้วย–

และกรณีบริษัทฯ รับรู้ รายได้ตามยอดขายในใบขนสินค้าขาออกถือเป็นการรับรู้รายได้ตามเกณฑ์สิทธิซึ่งราคาสินค้าในใบขนสินค้าขาออกดังกล่าวถือได้ว่าเป็นราคาสินค้าที่ได้มีการขายหรือส่งออกในขณะนั้น อันเป็นราคาที่เหมาะสมใน ขณะนั้น ทั้งนี้ ตามมาตรา 65 แห่งประมวลรัษฎากร ประกอบกับข้อ 2 ของคำสั่งกรมสรรพากร ที่ ท.ป. 1/2528 เรื่อง การใช้เกณฑ์สิทธิในการคำนวณรายได้และรายจ่ายของบริษัทหรือห้างหุ้นส่วนนิติบุคคล ลงวันที่ 28 สิงหาคม พ.ศ. 2528

2. กรณีตาม 2. บริษัทฯ ซื้อสินค้าจากต่างประเทศและส่งไปให้ลูกค้าในต่างประเทศโดย ไม่ได้นำสินค้าเข้ามาในประเทศไทย

การขายสินค้าดังกล่าวเข้าลักษณะเป็นการขายสินค้านอกราชอาณาจักรไม่อยู่ในบังคับต้องเสียภาษีมูลค่าเพิ่มตามมาตรา 77/2 แห่งประมวลรัษฎากร การยื่น แบบแสดงรายการ ภ.พ.30

บริษัทฯ ไม่ต้องแสดงยอดขายดังกล่าวในแบบแสดงรายการ ภ.พ.30 และ

บริษัทฯ ไม่ต้องนำสินค้าดังกล่าวมาลงรายงานสินค้าและวัตถุดิบ สำหรับการรับรู้รายได้จากการขายสินค้า ดังกล่าว

บริษัทฯ จะต้องรับรู้รายได้ตามเกณฑ์สิทธิเมื่อบริษัทฯ ออก Invoice ของบริษัทฯ

(สินค้าไม่เข้าประเทศ เป็นการขายนอกราชอาณาจักร ไม่มี VAT ยืนรายได้ตาม Invoice)

3. กรณีตาม 3. บริษัทฯ จะต้องเฉลี่ยภาษีซื้อตามหลักเกณฑ์ของประกาศอธิบดีกรมสรรพากร เกี่ยวกับภาษีมูลค่าเพิ่ม (ฉบับที่ 29) เรื่อง กำหนดหลักเกณฑ์ วิธีการ และเงื่อนไขการเฉลี่ยภาษีซื้อตาม มาตรา 82/6 แห่งประมวลรัษฎากร ลงวันที่ 9 มีนาคม พ.ศ. 2535 ซึ่งแก้ไขเพิ่มเติมโดย ประกาศอธิบดีกรมสรรพากร เกี่ยวกับภาษีมูลค่าเพิ่ม (ฉบับที่ 153)ฯ ลงวันที่ 28 พฤษภาคม พ.ศ. 2546

การเฉลี่ยภาษีซื้อ เนื่องจากมีการขายสินค้าที่ต้องเสียภาษีมูลค่าเพิ่ม และ การขายสินค้าที่ต้องเสียภาษีมูลค่าเพิ่มในกิจการเดียวกัน

4. กรณีตาม 4. การคำนวณกำไรสุทธิเพื่อเสียภาษีเงินได้นิติบุคคล บริษัทฯ จะต้องใช้ อัตราแลกเปลี่ยนตามมาตรา 65 ทวิ(5) แห่งประมวลรัษฎากร

เลขตู้: 67/32940

— อักษรสีส้ม คือการอธิบายเพิ่มของทาง Bee-Acc ทั้งนี้โปรดพิจารณาข้อเท็จจริงอันเป็นสาระสำคัญ —

ภาษีส่งออก ข้อหารืออื่นที่เกี่ยวข้อง

เลขที่หนังสือ: กค 0706/1802

วันที่: 3 มีนาคม 2549

เรื่อง: ภาษีเงินได้นิติบุคคลและภาษีมูลค่าเพิ่ม กรณีขายสินค้าในต่างประเทศ

ข้อกฎหมาย: มาตรา 65 และมาตรา 77/2 แห่งประมวลรัษฎากร

ข้อหารือ

: บริษัท ล. จำกัด ประกอบกิจการผลิตและส่งออกเสื้อผ้าสำเร็จรูปไปยังประเทศในทวีปยุโรปและอเมริกา บางครั้งบริษัทฯ ผลิตสินค้าไม่ทันหรือมีวัตถุดิบไม่เพียงพอ

บริษัทฯ จะสั่งผลิตสินค้าดังกล่าวจากประเทศสาธารณรัฐประชาชนจีน โดย

1. ลูกค้าที่ยุโรปจะเปิด L/C มาที่บริษัทฯ ผ่านธนาคารเพื่อการนำเข้าและส่งออกแห่งประเทศไทย และ

2. บริษัทฯ จะเปิด L/C สั่งสินค้าไปที่ประเทศสาธารณรัฐประชาชนจีน โดยที่บริษัทฯ มีวงเงินกับธนาคารฯ ซึ่งเรียกว่า L/C Transfer

3. เมื่อผู้ขายที่ประเทศสาธารณรัฐประชาชนจีนผลิตสินค้าเสร็จก็จะส่งสินค้าไปยุโรปโดยตรงโดยไม่ผ่านประเทศไทย

4. บริษัทฯ จะออก Invoice เรียกเก็บค่าสินค้าจากลูกค้าที่ยุโรปตาม L/C ที่ลูกค้าสั่งซื้อ และ

5. ผู้ขายที่ประเทศสาธารณรัฐประชาชนจีนจะออก Invoice เรียกเก็บค่าสินค้าจากบริษัทฯ 6. เมื่อลูกค้าโอนเงินชำระค่าสินค้าโดยผ่านธนาคารฯ ธนาคารฯ จะดำเนินการโอนเงินต่อไปชำระค่าสินค้าที่ประเทศสาธารณรัฐประชาชนจีน แล้วออกใบรับเงินให้เฉพาะส่วนต่างและนำเงินเข้าบัญชีบริษัทฯ บริษัทฯ จึงขอทราบว่า

- บริษัทฯ ต้องลงบัญชีรับรู้รายได้ตาม Invoice ที่บริษัทฯ เรียกเก็บค่าสินค้าจากลูกค้าในทวีปยุโรป และลงบัญชีชำระค่าสินค้าตาม Invoice ที่ผู้ขายในประเทศสาธารณรัฐประชาชนจีนเรียกเก็บ หรือลงบัญชีรับรู้รายได้เฉพาะส่วนต่างเป็นค่านายหน้าเท่านั้น

- หากบริษัทฯ ต้องลงบัญชีเป็นค่านายหน้าเฉพาะยอดส่วนต่าง บริษัทฯ ต้องเสียภาษีมูลค่าเพิ่มในอัตราร้อยละ 0 ถูกต้องหรือไม่ และบริษัทฯ ต้องจัดทำรายงานภาษีขาย และแสดงยอดขายในแบบ ภ.พ. 30 หรือไม่ อย่างไร

แนววินิจฉัย:

- กรณีการคำนวณกำไรสุทธิเพื่อเสียภาษีเงินได้นิติบุคคล บริษัทฯ จะต้องรับรู้รายได้จากการขายสินค้าตามเกณฑ์สิทธิเมื่อบริษัทฯ ออก Invoice แจ้งราคาสินค้าให้แก่ผู้ซื้อ ตามมาตรา 65 แห่งประมวลรัษฎากร และให้บันทึกบัญชีตามหลักการบัญชีที่ยอมรับโดยทั่วไป

- กรณีบริษัทฯ ซื้อสินค้าในต่างประเทศและขายสินค้านั้น ส่งมอบให้แก่ลูกค้าในต่างประเทศโดยไม่ได้นำสินค้าเข้ามาในประเทศไทยตามข้อเท็จจริงข้างต้น การขายสินค้าดังกล่าว เข้าลักษณะเป็นการขายสินค้านอกราชอาณาจักรไม่อยู่ในบังคับต้องเสียภาษีมูลค่าเพิ่ม ตามมาตรา 77/2 แห่งประมวลรัษฎากร บริษัทฯ จึงไม่ต้องแสดงยอดขายดังกล่าวในแบบแสดงรายการ ภ.พ.30 และไม่ต้องนำสินค้าในกรณีนี้มาลงรายการในรายงานภาษีขายแต่อย่างใด

เลขตู้: 69/33928

ที่มา เพจ ท่านอาจารย์ สุเทพ

กรณีบริษัทหรือห้างหุ้นส่วนนิติบุคคล “กิจการ” เป็นผู้ขายสินค้าโดยการส่งออกทางเรือเดินทะเล และได้มีการผ่านพิธีการทางศุลกากรโดยถูกต้องตามกฎหมายว่าด้วยศุลกากร นั้น ขอลำดับเหตุการณ์ที่เกี่ยวข้องในทางบัญชีและภาษีอากรดังนี้

1. กรณีกิจการได้รับคำสั่งซื้อ (P/O: Purchase Order) จากผู้ซื้อในต่างประเทศ ยังไม่ถือว่ากิจการมีการขายสินค้าโดยการส่งออกแต่อย่างใด

2. กิจการได้ออกใบตราส่งสินค้า (Performa Invoice) เพื่อนำไปใช้ประกอบการขออนุมัติส่งออกต่อเจ้าพนักงานกรมศุลกากร ณ จุดนี้ก็ยังไม่ถือว่ากิจการมีการขายสินค้าโดยการส่งออกเช่นเดียวกัน

3. กิจการขนย้ายสต๊อกสินค้าไปยังท่าเรีอเพื่อเตรียมการส่งมอบสินค้าให้แก่ลูกค้า เนื่องจากยังไม่มีการส่งมอบสินค้าให้แก่ลูกค้า จึงยังไม่ถือเป็นการขาย แต่มีการเคลื่อนย้ายสต๊อกออกจากคลังสินค้า กิจการจึงต้องบันทึกตัดสินค้าที่เตรียมการส่งออกจากรายงานสินค้าและวัตถุดิบ แต่เนื่องจากกิจการยังไม่ได้ส่งมอบสินค้าให้แก่ผู้ซื้อ จึงต้องบันทึกรายการสินค้าไว้ในบัญชีสินค้าระหว่างทาง (Goods in Transit)

4. กิจการดำเนินพิธีการทางศุลกากร มีเอกสาร “ใบขนสินค้า” เกิดขึ้น ณ จุดนี้มีผลต่อระบบภาษีมูลค่าเพิ่ม กล่าวคือ

(1) ถือว่าความรับผิดในการเสียภาษีมูลค่าเพิ่มเกิดขึ้นตามมาตรา 78 (4) แห่งประมวลรัษฎากร ซึ่งเป็นผลให้กิจการได้สิทธิเสียภาษีมูลค่าเพิ่มในอัตรา 0%

(2) กิจการต้องบันทึกรายงานภาษีขาย ด้วยราคา เอฟ.โอ.บี. ตามมาตรา 79/1 (1) แห่งประมวลรัษฎากร

– กรณีที่กิจการยังไม่ได้รับชำระราคาสินค้า ให้เลือกใช้อัตราแลกเปลี่ยนที่ธนาคารพาณิชย์รับซื้อ (Buying Rate) ของธนาคารพาณิชย์ที่กิจการใช้บริการอยู่นั้น หรือจะเลือกใช้อัตราแลกเปลี่ยนของธนาคารแห่งประเทศไทยก็ได้ แต่เมื่อได้เลือกใช้อัตราแลกเปลี่ยนเพื่อการคำนวณเงินตราต่างประเทศให้เป็นเงินตราไทยของธนาคารประเภทใดแล้ว ให้ใช้อัตราแลกเปลี่ยนของธนาคารนั้นตลอดไป เว้นแต่จะได้รับอนุมัติจากอธิบดีกรมสรรพากรให้เปลี่ยนแปลง “ธนาคาร” ได้

– กรณีที่กิจการได้รับชำระค่าสินค้าไว้ก่อนแล้ว ให้ใช้อัตราแลกเปลี่ยนที่ธนาคารพาณิชย์รับซื้อ ตามที่ได้บันทึกรายการรับชำระเงินค่าสินค้านั้น

5. เมื่อมีการนำสินค้าลงเรือเดินทะเลเพื่อส่งไปให้แก่ผู้ซื้อในต่างประเทศ

(1) กรณีการขายสินค้าด้วยเงื่อนไข CIF ยังไม่ถือว่า กิจการได้ส่งมอบสินค้าให้แก่ผู้ซื้อ จึงยังไม่มีการบันทึกบัญชีเพื่อรับรู้รายได้จากการส่งออกสินค้าแต่อย่างใด

(2) กรณีการขายสินค้าด้วยเงื่อนไข FOB ถือได้ว่า กิจการได้ส่งมอบสินค้าให้แก่ผู้ซื้อสินค้าแล้ว ให้บันทึกรับรู้รายได้จากการส่งออกสินค้า ตามมาตรา 65 ทวิ (5) แห่งประมวลรัษฎากร

– กรณีที่กิจการยังได้รับชำระราคาสินค้า ให้เลือกใช้อัตราแลกเปลี่ยนที่ธนาคารพาณิชย์รับซื้อ (Buying Rate) ณ วันที่ส่งมอบสินค้านั้น ของธนาคารพาณิชย์ที่กิจการใช้บริการอยู่นั้น หรือจะเลือกใช้อัตราแลกเปลี่ยนของธนาคารแห่งประเทศไทยก็ได้ แต่เมื่อได้เลือกใช้อัตราแลกเปลี่ยนเพื่อการคำนวณเงินตราต่างประเทศให้เป็นเงินตราไทยของธนาคารประเภทใดแล้ว ให้ใช้อัตราแลกเปลี่ยนของธนาคารนั้นตลอดไป เว้นแต่จะได้รับอนุมัติจากอธิบดีกรมสรรพากรให้เปลี่ยนแปลง “ธนาคาร” ได้

– กรณีที่กิจการได้รับชำระค่าสินค้าไว้ก่อนแล้ว ให้ใช้อัตราแลกเปลี่ยนที่ธนาคารพาณิชย์รับซื้อ ตามที่ได้บันทึกรายการรับชำระเงินค่าสินค้านั้น

6. เมื่อสินค้าถึงท่าเรือในต่างประเทศ

(1) กรณีการขายสินค้าด้วยเงื่อนไข CIF ถือได้ว่า กิจการได้ส่งมอบสินค้าให้แก่ผู้ซื้อสินค้าแล้ว ให้บันทึกรับรู้รายได้จากการส่งออกสินค้า ตามมาตรา 65 ทวิ (5) แห่งประมวลรัษฎากร

– กรณีที่กิจการยังไม่ได้รับชำระราคาสินค้า ให้เลือกใช้อัตราแลกเปลี่ยนที่ธนาคารพาณิชย์รับซื้อ (Buying Rate) ณ วันที่ส่งมอบสินค้านั้น ของธนาคารพาณิชย์ที่กิจการใช้บริการอยู่นั้น หรืออัตราแลกเปลี่ยนของธนาคารแห่งประเทศไทย ตามทีกิจการได้เลือกใช้อัตราแลกเปลี่ยนเพื่อการคำนวณเงินตราต่างประเทศให้เป็นเงินตราไทยของธนาคารประเภทใดประเภทหนึ่งแล้ว ให้ใช้อัตราแลกเปลี่ยนของธนาคารนั้นตลอดไป เว้นแต่จะได้รับอนุมัติจากอธิบดีกรมสรรพากรให้เปลี่ยนแปลง “ธนาคาร” ได้

– กรณีที่กิจการได้รับชำระค่าสินค้าไว้ก่อนแล้ว ให้ใช้อัตราแลกเปลี่ยนที่ธนาคารพาณิชย์รับซื้อ ตามที่ได้บันทึกรายการรับชำระเงินค่าสินค้านั้น

(2) กรณีการขายสินค้าด้วยเงื่อนไข FOB เนื่องจากกิจการได้ส่งมอบสินค้าให้แก่ผู้ซื้อแล้วตั้งแต่จุดที่ 5 แล้ว จึงยังไม่ต้องบันทึกบัญชีเพื่อรับรู้รายได้จากการส่งออกสินค้าอีกแต่อย่างใด

7. เมื่อมีการรับชำระหนี้ค่าสินค้าไม่ว่าทั้งหมดหรือบางส่วน ให้กิจการบันทึกการรับชำระราคาค่าสินค้าที่เป็นเงินตราต่างประเทศ ตามมาตรา 65 ทวิ (5) แห่งประมวลรัษฎากร โดยใช้อัตราแลกเปลี่ยนที่ธนาคารพาณิชย์รับซื้อ (Buying Rate) ณ วันที่ได้รั้บชำระราคานั้น ของธนาคารพาณิชย์ที่กิจการใช้บริการอยู่นั้น

8. เมือสิ้นรอบระยะเวลาบัญชี หากยังได้รับชำระหนี้ไม่หมด ให้กิจการปรับปรุงอัตราแลกเปลี่ยนให้เป็นไปตามแลกเปลี่ยนที่ธนาคารพาณิชย์รับซื้อ (Buying Rate) ณ วันสิ้นรอบระยะเวลาบัญชีนั้น

(1) กรณีวันสินรอบระยะเวลาบัญชีตรงกันปีปฏิทิน กรมสรรพากรได้มีการประกาศอัตราแลกเปลี่ยน ให้กิจการใช้อัตราแลกเปลี่ยนตามที่กรมสรรพากรได้ประกาศนั้นคำนวณเงินตราต่างประเทศให้เป็นเงินตราไทย

(2) กรณีวันสิ้นรอบระยะเวลาบัญชีไม่ตรงกับปีปฏิทิน ให้ใช้อัตราแลกเปลี่ยนที่ธนาคารพาณิชย์รับซื้อ (Buying Rate) ณ วันสิ้นรอบระยะเวลาบัญชีนั้น ของธนาคารพาณิชย์ที่กิจการใช้บริการอยู่นั้น หรืออัตราแลกเปลี่ยนของธนาคารแห่งประเทศไทย ตามทีกิจการได้เลือกใช้อัตราแลกเปลี่ยนเพื่อการคำนวณเงินตราต่างประเทศให้เป็นเงินตราไทยของธนาคารประเภทใดประเภทหนึ่งแล้ว ให้ใช้อัตราแลกเปลี่ยนของธนาคารนั้นตลอดไป เว้นแต่จะได้รับอนุมัติจากอธิบดีกรมสรรพากรให้เปลี่ยนแปลง “ธนาคาร” ได้

9. ในรอบระยะเวลาบัญชีปีถัดไปที่มีการรับชำระหนี้ ให้ถือปฏิบัติเช่นเดียวกับรายการตามข้อ 7 ข้างต้น

Related Articles | บทความที่คุณอาจสนใจ

หัก ณ ที่จ่าย 8 อย่าง SME บริษัท / ห้างหุ้นส่วน ต้องรู้!!

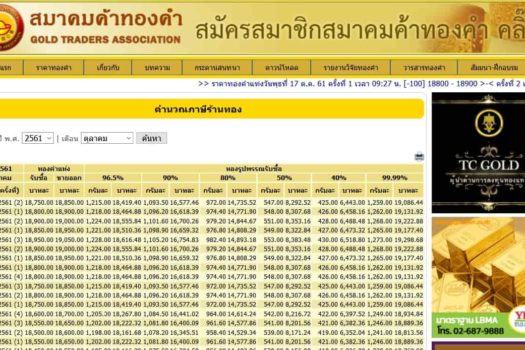

กรมพัฒนาธุรกิจการค้า, กรมสรรพากร, ค่าใช้จ่ายทางภาษี, บัญชี ภาษี กิจการนำเข้าส่งออก, บัญชี ภาษี กิจการร้านทอง 2565, บัญชี ภาษี คลินิกความงาม, ภาษีพื้นฐาน, รับทำบัญชี, รับสอนทำบัญชี ภาษี ธุรกิจพื้นฐาน เอกสารส่งสำนักงานบัญชี, โปรแกรม Express (เอ็กซ์เพรส)

ค่าเช่ารถยนต์ : ภาษีมูลค่าเพิ่ม VS ภาษีเงินได้นิติบุคคล

กรมพัฒนาธุรกิจการค้า, กรมสรรพากร, ค่าใช้จ่ายทางภาษี, บัญชี ภาษี กิจการนำเข้าส่งออก, บัญชี ภาษี กิจการร้านทอง 2565, บัญชี ภาษี คลินิกความงาม, ภาษีพื้นฐาน, รับทำบัญชี, รับสอนทำบัญชี ภาษี ธุรกิจพื้นฐาน เอกสารส่งสำนักงานบัญชี, โปรแกรม Express (เอ็กซ์เพรส)บทความ

ทำบัญชี รับทำบัญชี pantip รับทำบัญชี กรุงเทพ ค่า จ้าง ทำ บัญชี pantip ตัวอย่างการทำบัญชีขายของออนไลน์ การทําบัญชีร้านค้าอย่างง่าย ตัวอย่างบัญชีรายรับรายจ่ายประจําเดือน บัญชีรายรับรายจ่าย สรรพากร สมุดบัญชีรายรับรายจ่ายประจําวัน LAZADA SHOPEE แม่ค้าออนไลน์