บริษัท บี.อี. แอคเคาน์ติ้ง เซอร์วิสเซส จำกัด 0918303543

สำนักงานบัญชี รับทำบัญชี ตรวจสอบบัญชี วางระบบบัญชี กรุงเทพ นนทบุรี โดย CPA : 091-830-3543|@beeaccountant

ค่าจ้าง ฟรีแลนซ์ ค่าแรง นำส่งภงด 1 ภงด 3 ขึ้นทะเบียนประกันสังคม

ค่าจ้าง ฟรีแลนซ์ ค่าแรง นำส่งภงด 1 ภงด 3 ขึ้นทะเบียนประกันสังคม

ค่าจ้าง ฟรีแลนซ์ ค่าแรง นำส่งภงด 1 ภงด 3 ขึ้นทะเบียนประกันสังคม

ค่าจ้าง ฟรีแลนซ์ ค่าแรง นำส่งภงด 1 ภงด 3 ขึ้นทะเบียนประกันสังคม

ในปัจจุบัน กิจการส่วนมากมีการ Outsource หรือการจ้างพนักงานแบบชั่วคราว หมายถึง การว่าจ้างบริษัทหรือบุคคลากรที่มีความรู้ความสามารถและความเชี่ยวชาญในเรื่องต่างๆเป็นการเฉพาะ เข้ามาทำงานนั้นๆแทนให้ทั้งหมดหรืออาจจะเป็นแค่เพียงในบางส่วน โดยที่สำคัญคือจะต้องไม่มีผลกระทบต่อการดำเนินงานในภาพรวมของทางบริษัทด้วย ซึ่งอาจจะว่าจ้างรับเป็นชิ้นๆงานหรือเซ็นสัญญา

การจ่าย ค่าจ้าง ฟรีแลนซ์ คือ การที่บริษัทว่าจ้างบุคคลที่รับจ้างอิสระ ที่ไม่ขึ้นตรงต่อหน่วยงาน หรือองค์กร หรือบริษัทใด ๆ พนักงานฟรีแลนซ์จะต้องจัดตารางเวลาการทำงานของตนเอง การรับเงินจากนายจ้าง ก็จะเป็นลักษณะใดก็แล้วแต่ตกลงกัน ซึ่งอยู่บนพื้นฐานความพึงพอใจของทั้งฝ่ายนายจ้าง และฝ่ายลูกจ้าง

ปัญหาภาษีที่เกี่ยวข้อง

การหักภาษี ณ ที่จ่าย ควรจะหักด้วยอัตราใด อัตราก้าวหน้าตามเงินเดือน 40(1) อัตราร้อยละ 3

แบบภาษที่ต้องนำส่งหัก ณ ที่จ่าย แบบ ภงด 1 หรือแบบภงด 3

เรียนรู้บัญชี ภาษี พื้นฐานสำหรับเจ้าของกิจการ ซื้อมาขายไปและบริการ

แนวทางภาษี / ข้อหารือ การจ่าย ค่าจ้าง ฟรีแลนซ์

Inbox: จันทร์ที่ 15 เมษายน พ.ศ. 2562 เวลา 09:36 น.

คุณ Ponzuler Silapawisedkun “พรศุลี”

เรียน อาจารย์สุเทพ

หนูมีคำถามค่ะ เคยไปอบรมเรื่อง หัก ณ ที่จ่าย ทั้งจาก สนง.ใหญ่ สรรพากร หรืออบรมที่หน่วยอบรมข้างนอกจัด แต่วิทยากรก็เป็น จนท. นิติกรของสรรพากรเอง

หนูสงสัย เรื่อง หัก ณ ที่จ่าย คือ หนูจำได้ว่า อ. ที่สอน บอกว่า หัก ณ ที่จ่าย คนหัก หักผิด กรณีบุคคลธรรมดา บริษัท หักตะพรืดตะพรือ 3% ค่าบริการ

จริงๆ ที่ถูกต้องคือ หักตามอัตราภาษีก้าวหน้า ถ้าคิดว่า รายได้เขาไม่ถึงต้องหัก ก็ไม่ต้องหัก

แต่พอทำงานจริงๆ ทุกบริษัท ก็หัก 3% เป็นหลัก 99.99%

หนูมีคำถามรบกวนอ่ะค่ะ ตกลงสรุป มันยังไงกันแน่ สำหรับ การหัก ณ ที่จ่าย ลูกจ้างไม่ประจำ แต่มาทุกเดือน

เช่น

1. คนงานดูแลสวน เดือนละ 4000 มาตัดต้นไม้ดูแลสวน 1-2วัน แล้วแต่งาน หัก ณ ที่จ่าย ตามอัตราก้าวหน้า (ไม่ยื่นแบบ ถ้ายื่นยื่นใน ภงด.1) หรือ หัก 3% เป็นค่าบริการ (ยื่นแบบ ภ.ง.ด.3)

2. คนงานแม่ครัว

….2.1.จ่ายรายวัน ที่มาประจำ ยื่นประกันสังคม ไม่มีภาษีต้องหัก เพราะรายได้ไม่ถึงเกณฑ์

….2.2.จ่ายรายวัน แต่ยังไม่ใช่ประจำ ถ้าวันไหนไม่มาเราต้องหาคนมาแทน

สมมุติว่า 1เดือน 30วัน นางสาว กอไก มาทำงาน 1-24วัน นางสาว ขอไข่มาทำ วันที่ 25-30

….กรณีนี้ เราหัก ณ ที่จ่าย 3% แล้วนำ ส่ง ภ.ง.ด.3 หรือเรา หักตามอัตราก้าวหน้า (ไม่นำส่ง เพราะรายได้ทั้งปียังไม่ต้องเสียภาษี)

ขอบคุณค่ะ

สุเทพ พงษ์พิทักษ์

วิสัชนา:

ตามข้อ 1 (6) ของคำสั่งกรมสรรพากรที่ ป. 96/2543 กรมสรรพากรได้วางแนวทางปฏิบัติ เกี่ยวกับการคำนวณหักภาษีเงินได้ ณ ที่จ่ายจ่ายตามมาตรา 50 (1) แห่งประมวลรัษฎากร กรณีการจ่ายเงินได้พึงประเมินตามมาตรา 40 (1) แห่งประมวลรัษฎากร กรณีมีการจ่ายเงินได้พึงประเมินที่ไม่สามารถคำนวณหาจำนวนคราวที่จะต้องจ่าย (ต่อปี) ซึ่งเป็นวิธีการเดียวกับกรณีเงินได้พึงประเมินตามมาตรา 40 (2) แห่งประมวลรัษฎากร ที่มิใช่เงินได้ที่นายจ้างจ่ายให้ครั้งเดียวเพราะเหตุออกจากงานดังนี้

….“ข้อ 1 การคำนวณภาษีเงินได้บุคคลธรรมดาหัก ณ ที่จ่าย ตามมาตรา 50 (1) แห่งประมวลรัษฎากร กรณีการจ่ายเงินได้พึงประเมินตามมาตรา 40 (1) แห่งประมวลรัษฎากร แต่ไม่รวมถึงเงินได้ที่นายจ้างจ่ายให้ครั้งเดียวเพราะเหตุออกจากงานให้ปฏิบัติดังนี้

……..(6) กรณีมีการจ่ายเงินได้พึงประเมินที่ไม่สามารถคำนวณหาจำนวนคราวที่จะต้องจ่าย (ต่อปี) ให้คำนวณภาษีจากเงินได้พึงประเมินที่จ่ายแต่ละคราวตามเกณฑ์ในมาตรา 48 (1) แห่งประมวลรัษฎากร ได้ผลลัพธ์เป็นเงินเท่าใด ให้หักเป็นเงินภาษีนำส่งไว้เท่านั้น หากคำนวณแล้วไม่มีเงินภาษีที่ต้องเสียก็ไม่ต้องหัก ในปีเดียวกันนี้ถ้ามีการจ่ายเงินได้พึงประเมินให้ผู้รับรายเดียวกันนี้อีก ให้นำเงินได้พึงประเมินที่จ่ายในครั้งแรกมารวมกับเงินได้พึงประเมินที่จ่ายในครั้งที่สอง แล้วคำนวณภาษีตามเกณฑ์ในมาตรา 48 (1) แห่งประมวลรัษฎากร เช่นเดียวกับการคำนวณครั้งแรก หากคำนวณแล้วไม่มีภาษีที่ต้องเสียก็ไม่ต้องหัก ถ้าได้ผลลัพธ์เป็นเงินเท่าใดให้นำเงินภาษีที่หักและนำส่งไว้แล้ว (ถ้ามี) มาเครดิตออก เหลือเท่าใดจึงหักเป็นเงินภาษีและนำส่งไว้เท่านั้น ถ้ามีการจ่ายเงินได้พึงประเมินในครั้งที่สามและครั้งต่อ ๆ ไป ก็ให้คำนวณตามวิธีดังกล่าวนี้ทุกครั้งไป

ดังนั้น สำหรับ การหัก ณ ที่จ่าย ลูกจ้างไม่ประจำ แต่มาทุกเดือน เช่น

1. คนงานดูแลสวน เดือนละ 4000 บาท มาตัดต้นไม้ดูแลสวน 1 – 2 วัน แล้วแต่งาน บริษัทฯ ไม่ต้องคำนวณหักภาษีเงินได้ ณ ที่จ่าย ตามมาตรา 50 (1) แห่งประมวลรัษฎากร เพราะมีเงินได้พึงประเมินไม่ถึงเกณฑ์ที่ต้องคำนวณหักภาษีเงินได้ ณ ที่จ่าย และไม่ต้องยื่นแบบ ภ.ง.ด.1 แต่ต้องนำไปรวมยื่นแบบ ภ.ง.ด.1 ก และออกหนังสือรับรองการหักภาษีเงินได้ ณ ที่จ่าย ตามมาตรา 50 ทวิ แห่งประมวลรัษฎากร ให้แก่ผู้มีเงินได้ด้วย กรณีนี้ บริษัทฯ คำนวณหักภาษีเงินได้ ณ ที่จ่าย ตามอัตรา 3% เป็นค่าบริการ (ยื่นแบบ ภ.ง.ด.3) ไม่ได้

2. คนงานแม่ครัว

….2.1.จ่ายรายวัน ที่มาประจำ ยื่นประกันสังคม ไม่มีภาษีต้องหัก เพราะรายได้ไม่ถึงเกณฑ์

….2.2.จ่ายรายวัน แต่ยังไม่ใช่ประจำ ถ้าวันไหนไม่มาเราต้องหาคนมาแทน

สมมุติว่า 1 เดือน 30 วัน นางสาว กอไก มาทำงาน 1 – 24 วัน นางสาว ขอไข่ มาทำ วันที่ 25 -30

….กรณีนี้ ให้บริษัทฯ ถือปฏิบัติตามข้อ 1 (6) ของคำสั่งกรมสรรพากรที่ ป. 96/2543 (ไม่นำส่ง เพราะรายได้ทั้งปียังไม่ต้องเสียภาษี)

บริษัทฯ ไม่ต้องคำนวณหักภาษีเงินได้ ณ ที่จ่าย ตามมาตรา 50 (1) แห่งประมวลรัษฎากร เพราะมีเงินได้พึงประเมินไม่ถึงเกณฑ์ที่ต้องคำนวณหักภาษีเงินได้ ณ ที่จ่าย และไม่ต้องยื่นแบบ ภ.ง.ด.1 แต่ต้องนำไปรวมยื่นแบบ ภ.ง.ด.1 ก และออกหนังสือรับรองการหักภาษีเงินได้ ณ ที่จ่าย ตามมาตรา 50 ทวิ แห่งประมวลรัษฎากร ให้แก่ผู้มีเงินได้ด้วย กรณีนี้

บริษัทฯ คำนวณหักภาษีเงินได้ ณ ที่จ่าย ตามอัตรา 3% เป็นค่าบริการ (ยื่นแบบ ภ.ง.ด.3) ไม่ได้ เช่นเดียวกับข้อ 1 ข้างต้น

ข้อหารืออื่นที่เกี่ยวข้อง กับการจ่าย ค่าจ้าง ฟรีแลนซ์

(1) ให้คำนวณหาจำนวนเงินได้พึงประเมินเสมือนหนึ่งว่าได้จ่ายทั้งปี โดยให้นำเงินได้พึงประเมินที่จ่ายแต่ละคราวคูณด้วยจำนวนคราวที่จะต้องจ่าย (ต่อปี) ดังนี้

(ก) กรณีจ่ายค่าจ้างเป็นรายเดือนให้คูณด้วย 12

(ข) กรณีจ่ายค่าจ้างเดือนละ 2 ครั้งให้คูณด้วย 24

(ค) กรณีจ่ายค่าจ้างเป็นรายสัปดาห์ให้คูณด้วย 52

(2) ให้นำจำนวนเงินได้พึงประเมินเสมือนหนึ่งว่าได้จ่ายทั้งปีตาม (1) นำมาหักค่าใช้จ่ายค่าลดหย่อน และคำนวณภาษีตามบัญชีอัตราภาษีเงินได้สำหรับบุคคลธรรมดาเป็นเงินภาษีทั้งสิ้น

การคำนวณหักค่าลดหย่อน ให้คำนวณตามที่ผู้มีเงินได้ได้แจ้งไว้พร้อมกับแนบสำเนาหลักฐานแสดงสิทธิในค่าลดหย่อนตามแบบ ล.ย.01(แบบแจ้งรายการเพื่อการหักลดหย่อน)

ทั้งนี้ ให้คำนวณหักค่าลดหย่อนได้ตามที่ผู้มีเงินได้ได้แจ้งไว้ตั้งแต่ต้นปีที่เริ่มหักภาษี ณ ที่จ่าย ไม่ว่าจะจ่ายค่าลดหย่อนนั้นในเดือนใดของปีก็ตาม

(ตอนต้นปีแจ้งด้วย ล.ย.01 ได้ว่าต้องการซื้อ RMF / ประกันกี่บาท โดยไม่ต้องสนใจว่าซื้อจริงเดือนไหน)

เว้นแต่ค่าลดหย่อนเงินบริจาคให้คำนวณหักได้เมื่อมีการจ่ายเงินบริจาคจริงเท่านั้น

(3) ให้นำจำนวนเงินภาษีทั้งสิ้นที่คำนวณได้ตาม (2) มาหารด้วยจำนวนคราวที่จะต้องจ่าย (ต่อปี) ตาม (1)

(4) กรณีมีการเปลี่ยนแปลงจำนวนเงินได้พึงประเมินที่จ่ายระหว่างปี ให้คำนวณภาษีหัก ณ ที่จ่ายใหม่ทุกคราว ตามวิธีการตาม (1) – (3)

(5) กรณีมีการจ่ายเงินพิเศษเป็นครั้งคราวระหว่างปี เช่น ค่าล่วงเวลา เงินโบนัส

ให้นำเงินพิเศษนั้นคูณด้วยจำนวนคราวที่จะต้องจ่าย (ต่อปี) เพื่อหาจำนวนเงินพิเศษเสมือนหนึ่งว่าได้จ่ายทั้งปี และ

ให้นำมารวมเข้ากับเงินได้พึงประเมินที่จ่ายตามปกติที่คำนวณได้เสมือนหนึ่งว่าได้จ่ายทั้งปี

แล้วคำนวณภาษีใหม่ตามที่กล่าวตาม (2) เป็นเงินภาษีทั้งสิ้นเท่าใด

ให้นำภาษีที่คำนวณจากเงินได้พึงประเมินที่จ่ายตามปกติทั้งปี (ก่อนจ่ายเงินพิเศษ) หักออก

ได้ผลลัพธ์เป็นเงินภาษีหัก ณ ที่จ่ายสำหรับเงินเพิ่มพิเศษซึ่งจ่ายเป็นครั้งคราวนั้น แล้ว

ให้นำมารวมกับภาษีหัก ณ ที่จ่าย สำหรับเงินที่จ่ายตามปกติในคราวนั้น

ผลลัพธ์ที่ได้จะเป็นเงินภาษีที่ต้องหัก ณ ที่จ่ายทั้งสิ้นในคราวที่มีการจ่ายเงินพิเศษนั้น

เลขที่หนังสือ : กค 0811/3728

วันที่ : 26 เมษายน 2542

เรื่อง : ภาษีเงินได้บุคคลธรรมดา หัก ณ ที่จ่าย กรณีการยื่นแบบแสดงรายการ

ข้อกฎหมาย : มาตรา 17, มาตรา 40, มาตรา 50, ประกาศอธิบดีกรมสรรพากร เกี่ยวกับภาษีเงินได้ (ฉบับที่ 58)ฯ

ข้อหารือ

: บริษัท ก จำกัด ได้จ่ายค่าแรงเป็นรายวันเดือนมกราคม 2541 ให้แก่ลูกจ้างของบริษัทฯพนักงานบัญชีคำนวณหักภาษี ณ ที่จ่ายและนำส่งด้วยแบบ ภ.ง.ด.3 ซึ่งที่ถูกจะต้องนำส่งด้วยแบบภ.ง.ด.1 บริษัทฯ ขออนุโลมให้ถือว่าบริษัทฯ ได้ยื่นแบบแสดงรายการนำส่งภาษีหัก ณ ที่จ่ายแล้ว

แนววินิจฉัย

: การจ่ายค่าจ้างแรงงานเป็นรายวันแก่ลูกจ้างของบริษัทฯ เข้าลักษณะเป็นการจ่ายเงินได้พึงประเมินตามมาตรา 40 (1) แห่งประมวลรัษฎากร ผู้จ่ายเงินได้มีหน้าที่หักภาษีเงินได้ตามมาตรา 50 (1) แห่งประมวลรัษฎากร และนำส่งด้วยแบบ ภ.ง.ด.1 ตามข้อ 1 (1) ของประกาศอธิบดีกรมสรรพากร เกี่ยวกับภาษีเงินได้ (ฉบับที่ 58) เรื่อง กำหนดแบบแสดงรายการเกี่ยวกับภาษีเงินได้บุคคลธรรมดาหัก ณ ที่จ่าย ลงวันที่ 22 พฤศจิกายน พ.ศ. 2538

การที่บริษัทฯ หักภาษีเงินได้ ณ ที่จ่ายและนำส่งด้วยแบบ ภ.ง.ด.3 เป็นกรณีบริษัทฯยื่นแบบแสดงรายการไม่เป็นไปตามแบบที่อธิบดีกำหนด

แต่อนุโลมให้ถือว่าบริษัทฯ ได้ยื่นแบบแสดงรายการและชำระภาษีเงินได้บุคคลธรรมดา หัก ณ ที่จ่ายไว้แล้ว

เลขตู้ : 62/27771

เลขที่หนังสือ: กค 0706/10627

วันที่: 20 ธันวาคม 2548

เรื่อง: ภาษีเงินได้หัก ณ ที่จ่าย กรณีจ่ายเงินได้พึงประเมินตามมาตรา 40 แห่งประมวลรัษฎากร

ข้อกฎหมาย: มาตรา 40(2)(8) แห่งประมวลรัษฎากร และคำสั่งกรมสรรพากร ที่ ท.ป.4/2528ฯ

ข้อหารือ

: บริษัท A จำกัด ประกอบกิจการสำนักพิมพ์ จำหน่ายหนังสือ ตำราเรียนและวิชาการต่างๆ ซึ่งมีทั้งขอลิขสิทธิ์หนังสือจากต่างประเทศนำมาพิมพ์ในประเทศและแปลเป็นภาษาไทย หรือบริษัทฯ ได้จ้างผู้ทรงคุณวุฒิต่างๆเขียนตำราขึ้นมาใหม่ บริษัทฯ

จึงขอทราบว่า

1. ค่าตอบแทนที่บริษัทฯ ได้จ่ายให้แก่ผู้แปลหรือเรียบเรียง ถือเป็นเงินได้พึงประเมินประเภทใด และบริษัทฯ ผู้จ่ายมีหน้าที่ต้องหักภาษี ณ ที่จ่าย หรือไม่อย่างไร และหากบริษัทฯ ผู้จ่ายมีข้อตกลงการจ่าย ดังนี้

ก. กรณีจ่ายค่าแปลหรือเรียบเรียงให้เป็นจำนวนหนึ่งและไม่มีการจ่ายอีก

ข. กรณีจ่ายค่าแปลหรือเรียบเรียงให้เป็นจำนวนหนึ่งและเมื่อมีการพิมพ์ครั้งที่ 2 เป็นต้นไป จะมีการจ่ายเป็นเปอร์เซ็นต์ของยอดที่จำหน่ายได้

ค. กรณีจ่ายค่าแปลหรือเรียบเรียงให้เป็นอัตราเปอร์เซ็นต์ของยอดที่จำหน่ายได้ไม่ว่าบริษัทฯ จะจัดพิมพ์กี่ครั้งก็ตาม

2. ค่าตอบแทนที่ผู้แปลหรือผู้เรียบเรียงได้รับ ถือเป็นเงินได้จากการให้บริการหรือรับจ้างทำของ ผู้จ่ายมีหน้าที่ต้องหักภาษี ณ ที่จ่ายในอัตราร้อยละ 3.0 ถูกต้องหรือไม่

3. บริษัทฯ ต้องใช้แบบแสดงรายการภาษีประเภทใด สำหรับการนำส่งภาษีดังกล่าว

4. กรณีบริษัทฯ จ้างบุคคลภายนอกมาทำงานต่างๆ เช่น งานป้อนข้อมูล จัดเรียงชั้นหนังสือ ทำความสะอาด โดยมีการคิดค่าจ้างเป็นรายวันที่มาทำงาน แต่ได้จ่ายในลักษณะเดือนละครั้งบริษัทฯ มีหน้าที่ต้องหักภาษี ณ ที่จ่าย ในอัตราร้อยละ 3.0 จากเงินค่าจ้างถูกต้องหรือไม่ และใช้แบบแสดงรายการภาษีประเภทใด ในการนำส่งภาษี และกรณีเงินได้ที่บุคคลผู้รับจ้างได้รับถือเป็นเงินได้พึงประเมินประเภทใด และต้องใช้แบบแสดงรายการภาษีประเภทใดเพื่อยื่นเสียภาษีเงินได้ประจำปี

5. กรณีบริษัทฯ ได้ว่าจ้างบุคคลภายนอกหรือบุคคลรับจ้างทั่วไป เช่น รถจักรยานยนต์รับจ้างหรือบุคคลรับจ้างทั่วไปเพื่อนำส่งหรือรับเอกสารเป็นครั้งคราว บริษัทฯ มีหน้าที่ต้องหักภาษี ณ ที่จ่าย หรือไม่ และใช้แบบแสดงรายการภาษีประเภทใด สำหรับการนำส่งภาษีดังกล่าว

แนววินิจฉัย

: 1. กรณีบริษัทฯ ได้ว่าจ้างบุคคลภายนอกให้เป็นผู้แปลวรรณกรรมและเรียบเรียงหนังสือ ซึ่งเป็นผลงานอันเป็นลิขสิทธิ์ของบุคคลภายนอก ค่าตอบแทนที่บุคคลดังกล่าวได้รับเข้าลักษณะเป็นเงินได้พึงประเมินตามมาตรา 40(3) แห่งประมวลรัษฎากร บริษัทฯผู้จ่ายเงินได้มีหน้าที่หักภาษี ณ ที่จ่ายตามมาตรา 50(2) แห่งประมวลรัษฎากร และให้ใช้แบบ ภ.ง.ด.2 ยื่นรายการภาษีเงินได้หัก ณ ที่จ่าย

2. กรณีบริษัทฯ ได้ว่าจ้างบุคคลภายนอกให้เป็นผู้แปลวรรณกรรมและเรียบเรียงหนังสือ ซึ่งเป็นผลงานอันเป็นลิขสิทธิ์ของบริษัทฯ เข้าลักษณะเป็นสัญญาจ้างทำของตามมาตรา 587 แห่งประมวลกฎหมายแพ่งและพาณิชย์ ค่าตอบแทนที่บุคคลดังกล่าวได้รับเข้าลักษณะเป็นเงินได้พึงประเมินจากการรับทำงานให้ตามมาตรา 40(2) แห่งประมวลรัษฎากร บริษัทฯ ผู้จ่ายเงินได้มีหน้าที่หักภาษี ณ ที่จ่ายตามมาตรา 50(1) แห่งประมวลรัษฎากร และให้ใช้แบบ ภ.ง.ด.1 ยื่นรายการภาษีเงินได้หัก ณ ที่จ่าย

3. กรณีบริษัทฯ ได้ว่าจ้างบุคคลภายนอกมาทำงานต่างๆ เช่น งานป้อนข้อมูล จัดเรียงชั้นหนังสือ ทำความสะอาด โดยมีการคิดค่าจ้างเป็นรายวันที่มาทำงาน แต่ได้จ่ายในลักษณะเดือนละครั้ง จึงเป็นการรับทำงานให้ โดยมุ่งที่ผลสำเร็จของงานเป็นหลัก ค่าตอบแทนที่บุคคลดังกล่าวได้รับเข้าลักษณะเป็นเงินได้พึงประเมินจากการรับทำงานให้ตามมาตรา40(2) แห่งประมวลรัษฎากร ผู้มีเงินได้ต้องยื่นแบบ ภ.ง.ด.90 ตอนสิ้นปี

บริษัทฯ ผู้จ่ายเงินได้มีหน้าที่หักภาษี ณ ที่จ่ายตามมาตรา 50(1) แห่งประมวลรัษฎากร และให้ใช้แบบภ.ง.ด.1 ยื่นรายการภาษีเงินได้หัก ณ ที่

4. บริษัทฯ ได้ว่าจ้างบุคคลภายนอกหรือบุคคลรับจ้างทั่วไป เช่น รถจักรยานยนต์รับจ้างหรือบุคคลรับจ้างทั่วไป เพื่อนำส่งหรือรับเอกสารเป็นครั้งคราว ซึ่งถือว่า

การให้บริการรับ-ส่งเอกสารของบุคคลรับจ้างทั่วไปดังกล่าวถือเป็นการกระทำใด ๆ อันอาจหาประโยชน์อันมีมูลค่า ซึ่งมิใช่เป็นการขายสินค้า แต่เข้าลักษณะเป็นการให้บริการ

ดังนี้ ค่าจ้างที่บริษัทฯ จ่ายให้แก่บุคคลผู้รับจ้างดังกล่าว เข้าลักษณะเป็นเงินได้พึงประเมินตามมาตรา 40(8) แห่งประมวลรัษฎากร

บริษัทฯ ผู้จ่ายเงินได้พึงประเมินให้แก่บุคคลภายนอกหรือบุคคลรับจ้างทั่วไป ตามสัญญารายหนึ่งๆ มีจำนวนตั้งแต่หนึ่งพันบาทขึ้นไป แม้การจ่ายนั้นจะแบ่งจ่ายครั้งหนึ่งๆ ไม่ถึงหนึ่งพันบาท

บริษัทฯ ซึ่งเป็นผู้จ่ายเงินได้พึงประเมินที่เป็นค่าบริการดังกล่าว มีหน้าที่หักภาษี ณ ที่จ่าย โดยคำนวณหักไว้ในอัตราร้อยละ 3.0 และให้ใช้แบบ ภ.ง.ด.3 ยื่นรายการภาษีเงินได้หัก ณ ที่จ่าย

Related Articles | บทความที่คุณอาจสนใจ

หัก ณ ที่จ่าย 8 อย่าง SME บริษัท / ห้างหุ้นส่วน ต้องรู้!!

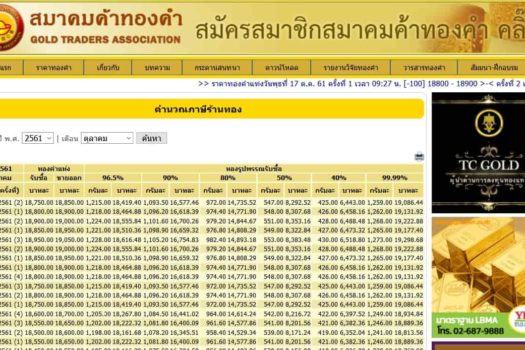

กรมพัฒนาธุรกิจการค้า, กรมสรรพากร, ค่าใช้จ่ายทางภาษี, บัญชี ภาษี กิจการนำเข้าส่งออก, บัญชี ภาษี กิจการร้านทอง 2565, บัญชี ภาษี คลินิกความงาม, ภาษีพื้นฐาน, รับทำบัญชี, รับสอนทำบัญชี ภาษี ธุรกิจพื้นฐาน เอกสารส่งสำนักงานบัญชี, โปรแกรม Express (เอ็กซ์เพรส)บทความ

ทำบัญชี รับทำบัญชี pantip รับทำบัญชี กรุงเทพ ค่า จ้าง ทำ บัญชี pantip ตัวอย่างการทำบัญชีขายของออนไลน์ การทําบัญชีร้านค้าอย่างง่าย ตัวอย่างบัญชีรายรับรายจ่ายประจําเดือน บัญชีรายรับรายจ่าย สรรพากร สมุดบัญชีรายรับรายจ่ายประจําวัน LAZADA SHOPEE แม่ค้าออนไลน์