บริษัท บี.อี. แอคเคาน์ติ้ง เซอร์วิสเซส จำกัด 0918303543

สำนักงานบัญชี รับทำบัญชี ตรวจสอบบัญชี วางระบบบัญชี กรุงเทพ นนทบุรี โดย CPA : 091-830-3543|@beeaccountant

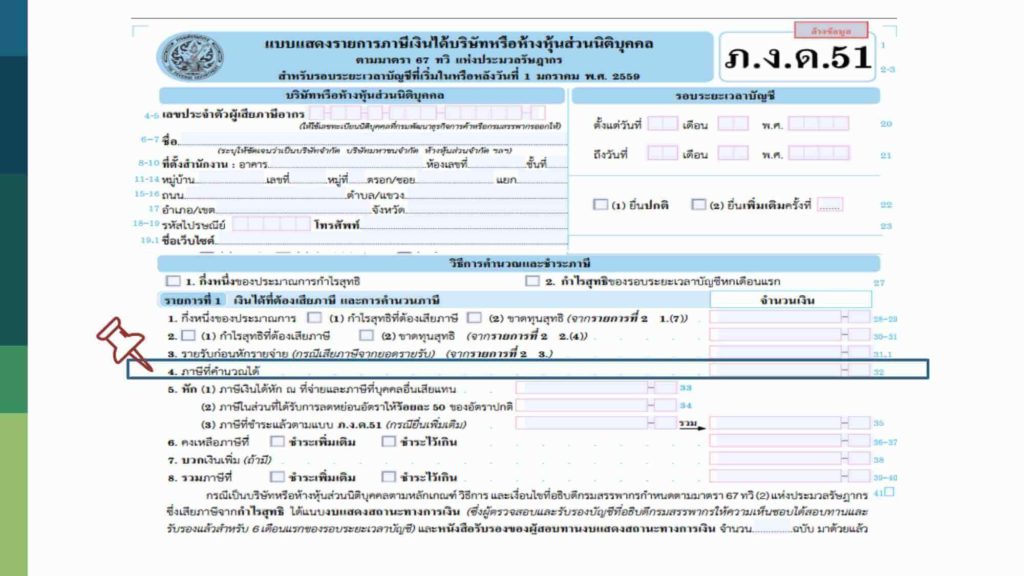

ภงด 51 ยื่นภาษีกลางปี นิติบุคคลปี 2564

ภงด 51 ยื่นภาษีกลางปี ภ.ง.ด. 51 คืออะไร

ภงด 51 คือ แบบแสดงรายการภาษีเงินได้นิ

สำหรับรอบบัญชีปกติตามปีปฎิ

ยื่นเอกสาร มีหน้าที่ต้องยื่นแบบภายในส

ยื่นแบบผ่านอินเตอร์เน็ต กรมสรรพากรได้ขยายกำหนดการยื่นแบบฯ ทุกประเภทภาษีออกไปอีก 8 วัน

เรื่องต้องรู้ ก่อน ยื่นแบบภงด 51

ภาษีกลางปี นิติบุคคลปี 2564

เลือกอ่านเรื่องที่สนใจ

เรื่องต้องรู้ก่อนยื่นภาษีกลางปี – อ่าน

กฏหมายที่เกี่ยวข้องกับการยื่น ภงด 51 ภาษีกลางปี– อ่าน

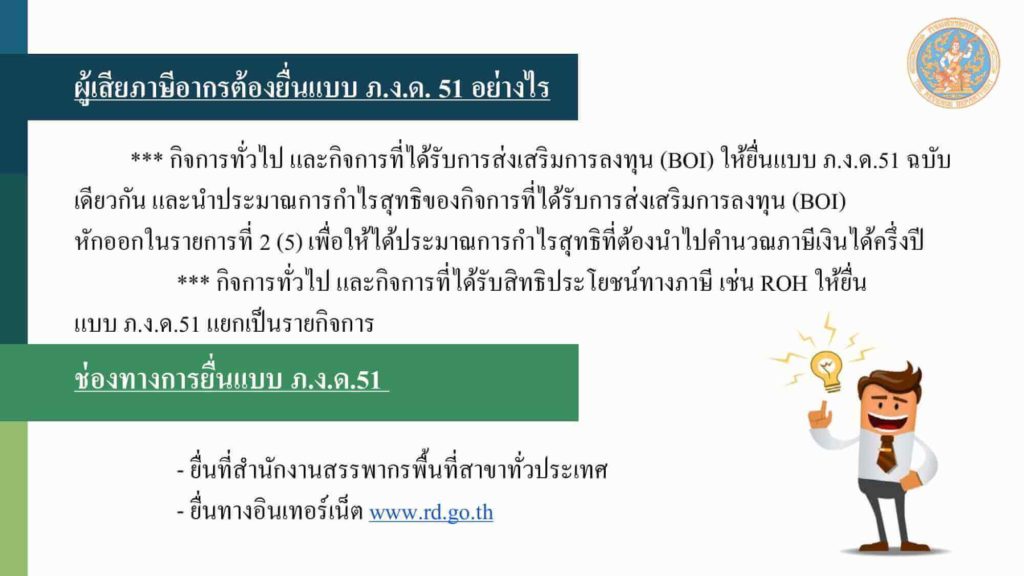

ช่องทางการยื่น ภงด 51 – อ่าน

ข้อผ่อนปรนกรณีประมาณการกําไรสุทธิขาดไปเกินร้อยละ 25 ของกําไรสุทธิ เหตุอันสมควร– อ่าน

ข้อผิดพลาดที่พบบ่อยในการเสียภาษีเงินได้นิติบุคคลครึ่งปี– อ่าน

แนวทางในการประเมินกำไรสุทธิ– อ่าน

แนวคิดเกี่ยวกับการเสียภาษีเงินได้นิติบุคคลครึ่งรอบระยะเวลาบัญชีมีอย่างไร– อ่าน

เครื่องมือในการคำนวน ภงด 51 (ไฟล์ Excel กรมสรรพากร)– อ่าน

ภงด 51 ยื่นภาษีกลางปี – เรื่องต้องรู้ก่อนยื่นภาษีกลางปี

สำหรับรอบบัญชีปกติตามปีปฎิ

ยื่นเอกสาร สามารถยื่นแบบได้ตั้งแต่วันที่ 1 กรกฎาคม 2564 ถึงวันที่ 31 สิงหาคม 2564

ยื่นแบบผ่านอินเตอร์เน็ต สามารถยื่นแบบฯ ได้ตั้งแต่วันที่ 1 กรกฎาคม 2564 ถึงวันที่ 9 กันยายน 2564

ใครมีหน้าที่ในการยื่นแบบแสดงรายการ ภ.ง.ด.51

ผู้มีหน้าที่ยื่นแบบแสดงรายการ ภ.ง.ด.51 คือใคร มีหลักเกณฑ์อะไรบ้าง

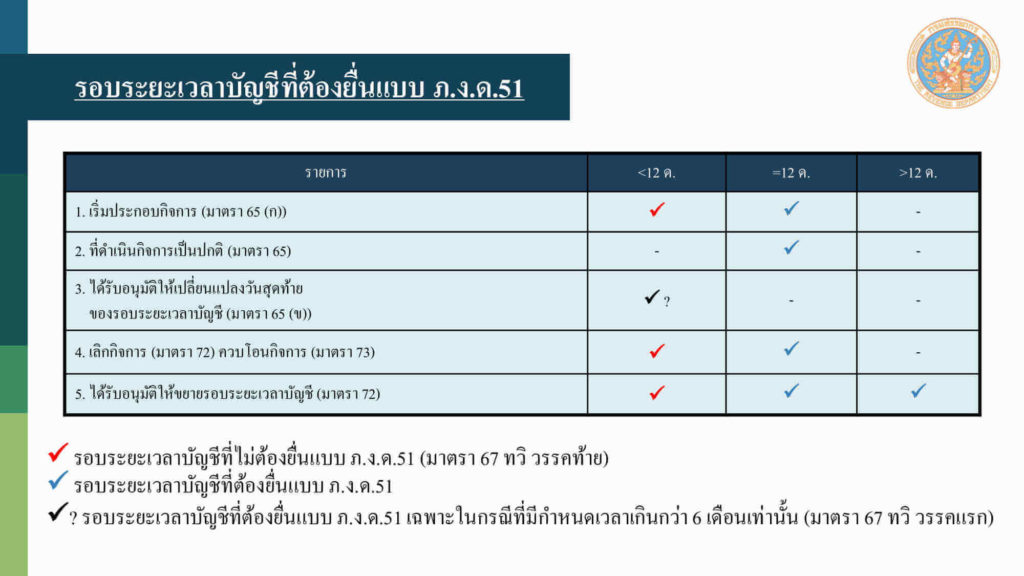

1. บริษัทหรือห้างหุ้นส่วนนิติบุคคลที่ต้องจัดทำประมาณการกำไรสุทธิหรือขาดทุนสุทธิ

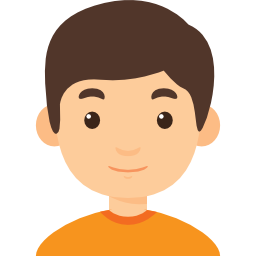

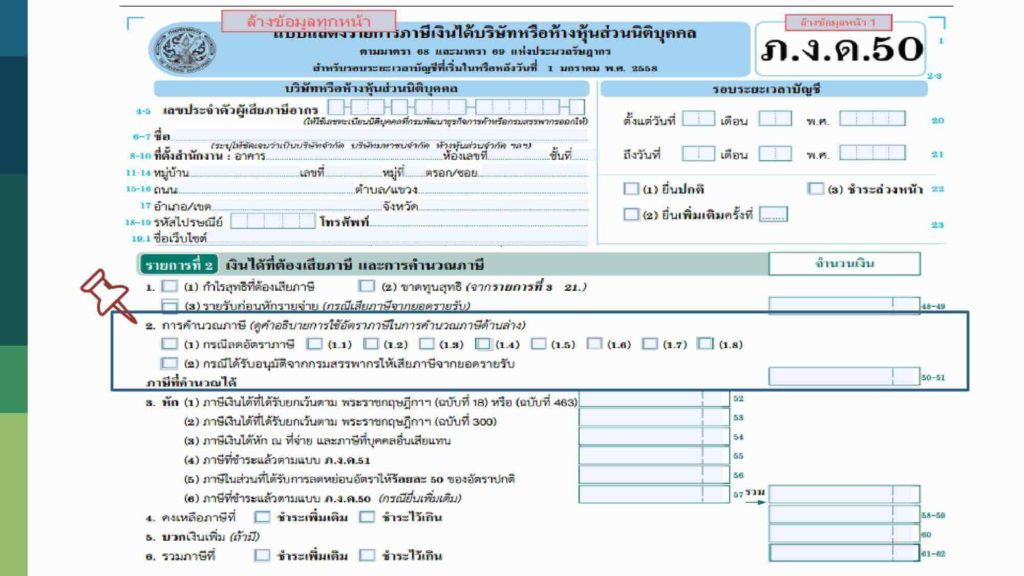

2. บริษัทจดทะเบียน ธนาคารพาณิชย์ตามกฎหมายว่าด้วยการธนาคารพาณิชย์ หรือบริษัทเงินทุน บริษัทหลักทรัพย์ หรือบริษัทเครดิตฟองซิเอร์ตามกฎหมายว่าด้วยการประกอบธุรกิจเงินทุน ธุรกิจหลักทรัพย์ และธุรกิจเครดิตฟองซิเอร์ หรือบริษัท หรือห้างหุ้นส่วนนิติบุคคล เสียภาษีจากกำไรสุทธิ(ขาดทุนสุทธิ) จริงในครึ่งปีแรก

การยื่นแบบแสดงรายการ ภ.ง.ด.51 ผ่านสำนักงานสรรพากรพื้นที่สาขา ต้องแนบเอกสารหรือไม่

ไม่ต้องแนบเอกสาร เว้นแต่บริษัทหรือห้างหุ้นส่วนนิติบุคคลตามหลักเกณฑ์ วิธีการ และเงื่อนไขที่อธิบดีกรมสรรพากรกำหนด ตามประกาศอธิบดีฯ ภาษีเงินได้ (ฉบับที่ 128) ซึ่งเสียภาษีจากกำไรสุทธิจริง จะต้องแนบงบแสดงสถานะทางการเงินและหนังสือของผู้ตรวจสอบและรับรองบัญชี

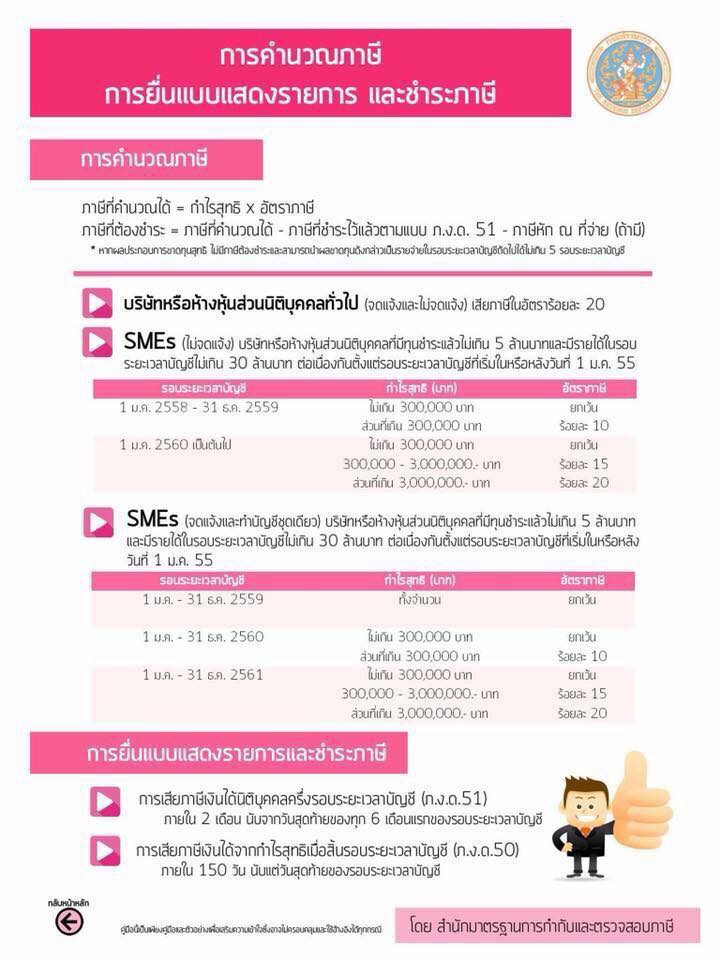

วิธีการคำนวณภาษีเงินได้เพื่อยื่นแบบแสดงรายการ ภ.ง.ด.51 นั้น มีสองวิธี คือ

1. กึ่งหนึ่งของประมาณการกำไรสุทธิ ใช้กับ บริษัทฯ ทั่วไป กิจการซื้อมาขายไป กิจการผลิต กิจการบริการ SME STart Up

2. กำไรสุทธิของรอบระยะเวลาบัญชี 6 เดือนแรก ใช้กับบริษัทดังต่อไปนี้

• บริษัทจดทะเบียนในตลาดหลักทรัพย์ฯ ธนาคารพาณิชย์ตามกฎหมายว่าด้วยการธนาคารพาณิชย์ หรือบริษัทเงินทุน บริษัทหลักทรัพย์ หรือบริษัทเครดิตฟองซิเอร์ ไม่ต้องแนบงบแสดงสถานะทางการเงิน และหนังสือรับรองการหักภาษี ณ ที่จ่าย

• บริษัทหรือห้างหุ้นส่วนนิติบุคคล ตามประกาศอธิบดีกรมกรมสรรพากรเกี่ยวกับภาษีเงินได้ ฯ ตามมาตรา 67 ทวิ (2) แห่งประมวลรัษฎากร ต้องมีการแนบงบแสดงสถานะทางการเงินและหนังสือของผู้สอบทานงบแสดงสถานะทางการเงินด้วย

ค่าปรับกรณียื่นแบบพ้นกำหนดระยะเวลา

ค่าปรับอาญา – กรณี

ยื่นแบบล่าช้าไม่เกิน 7 วัน ปรับ 1,000 บาท แต่

ยื่นแบบพ้นกำหนด 7 วันไปแล้วจะต้องเสียค่าปรับ 2,000 บาท

เงินเพิ่ม – กรณีที่ผู้เสียภาษีมีภาษีที่ต้องชำระ จะมีภาระ “เงินเพิ่ม” โดยมีวิธีการคำนวณดังนี้

1) หากยื่นแบบแสดงรายการล่าช้าไม่เกิน 2 วันให้เสียเงินเพิ่มในอัตรา 0.1% ของเงินภาษีที่ต้องชำระ

2) หากยื่นแบบแสดงรายการล่าช้าเกินกว่า 2 วันแต่ไม่เกิน 7 วันให้เสียเงินเพิ่มในอัตรา 0.5% ของเงินภาษีที่ต้องชำระ

3) หากยื่นแบบแสดงรายการล่าช้าเกินกว่า 7 เป็นต้นไปให้เสียเงินเพิ่มในอัตรา 1.5% ต่อเดือน ของเงินภาษีที่ต้องชำระ จนกว่าเงินเพิ่มจะครบ 20% ของภาษี

ป.ล. ค่าปรับอาญาและเงินเพิ่มข้างต้น “ไม่สามารถถือเป็นรายจ่าย” ในการคำนวณภาษีเงินได้นิติบุคคลได้

กรณียื่นภาษีขาดไปเกินกว่าร้อยละ 25 โดยไม่มีเหตุอันควร

กรณียื่นแบบและชำระภาษีจากประมาณการกำไรสุทธิ แล้วแสดงประมาณการกำไรสุทธิ ขาดเกินร้อยละ 25 ของกำไรสุทธิในรอบระยะเวลาบัญชีนั้นโดยไม่มีเหตุผลอันควร

ต้องรับผิดเสียเงินเพิ่มอีกร้อยละ 20 ของภาษีที่ชำระไว้ขาด

การแก้ไขกรณี ยื่นแบบ ภ.ง.ด 51 ขาดไปเกินกว่า 25% ให้ยื่นเพิ่มเติมก่อนยื่น ภ.ง.ด 50 2565 ในเดือน พฤษภาคม 2565

หากบริษัทได้ยื่นแบบแสดงรายการและชำระภาษีพร้อมกับการยื่นแบบแสดงรายการ

โดยไม่ได้รับคำเตือนหรือคำเรียกตรวจสอบไต่สวน โดยตรงเป็นหนังสือ

ให้ลดเงินเพิ่มได้ แต่ต้องเสียในอัตราและตามเงื่อนไขดังต่อไปนี้

(ก) ถ้าชำระภายใน 2 วัน นับแต่วันพ้นกำหนดเวลายื่นรายการ ให้เสียร้อยละ 0.10 ของเงินภาษี ที่ต้องชำระ

(ข) ถ้าชำระภายหลัง 2 วัน แต่ไม่เกิน 7 วัน นับแต่วันพ้น กำหนดเวลายื่นรายการ ให้เสียร้อยละ 0.50 ของเงินภาษีที่ต้องชำระ

เกินกว่านั้นให้เสียเงินเพิ่มร้อยละ 1.5 ต่อเดือนไม่เกินร้อยละ 20

บริษัทมีกำไร (ขาดทุน) สุทธิทางบัญชี และทางภาษีอากรไม่เท่ากัน ในการประมาณการกำไรสุทธิ ตามแบบแสดงรายการ ภ.ง.ด.51 ต้องใช้กำไร (ขาดทุน) สุทธิจากยอดใด

การประมาณการกำไรสุทธิตามแบบแสดงรายการ ภ.ง.ด.51 ต้องใช้กำไร (ขาดทุน) สุทธิทางภาษีอากร

กฏหมายที่เกี่ยวข้องกับการยื่น ภงด 51 ภาษีกลางปี

ช่องทางการยื่น ภงด 51

ข้อผ่อนปรนกรณีประมาณการกําไรสุทธิขาดไปเกินร้อยละ 25 ของกําไรสุทธิซึ่ง

ได้จากการประกอบกิจการหรือไม่

เหตุอันสมควรตามคำสั่งกรมสรรพากร - ภงด 51 ยื่นภาษีกลางปี

เหตุอันสมควรที่กิจการต้องทราบเมื่อมีการประมาณการคลาดเคลื่อน พร้อมเตรียมให้ปากคำเจ้าหน้าที่กรมสรรพากร

กรณีบริษัทหรือห้างหุ้นส่วนนิติบุคคลได้จัดทําประมาณการกำไรสุทธิและยื่นแบบแสดงรายการ เสียภาษีครึ่งปี ไว้ไม่น้อยกวากึ่งหนึ่งของภาษีเงินได้นิติบุคคลที่ได้ยื่นแบบแสดงรายการเสียภาษีเงินได้นิติบุคคลในรอบระยะเวลาบัญชีที่แล้ว กรณีนี้คือการดูตัวเงินภาษี

กรณีบริษัทหรือห้างหุ้นส่วนนิติบุคคลได้จัดทําประมาณการกำไรสุทธิและยื่นแบบแสดงรายการ เสียภาษีครึ่งปี ไว้ไม่น้อยกวากึ่งหนึ่งของภาษีเงินได้นิติบุคคลที่ได้ยื่นแบบแสดงรายการเสียภาษีเงินได้นิติบุคคลในรอบระยะเวลาบัญชีที่แล้ว กรณีนี้คือการดูตัวเงินภาษี

กรณีบริษัทหรือห้างหุ้นส่วนนิติบุคคลได้จัดทําประมาณการกำไรสุทธิซึ่งได้จากกิจการหรือ เนื่องจากกิจการที่ได้กระทําหรือจะได้กระทําในรอบระยะเวลาบัญชีนั้นไม่น้อยกว่ากำไรสุทธิที่ได้ยื่นแบบแสดงรายการเสียภาษีเงินได้นิติบุคคลในรอบระยะเวลาบัญชีที่แล้ว แต่ได้ยื่นแบบแสดงรายการเสียภาษีครึ่งปี ไว้น้อยกว่ากึ่งหนึ่งของภาษีเงินได้นิติบุคคลที่ได้ยื่นแบบแสดงรายการเสียภาษีเงินได้นิติบุคคลในรอบระยะเวลาบัญชีที่แล้วเนื่องจากได้รับยกเว้นหรือลดอัตราภาษี กรณีนี้ดูกำไรสุทธิ เฉพาะบจ ที่เปลี่ยนอัตราภาษี

กรณีบริษัทหรือห้างหุ้นส่วนนิติบุคคลได้จัดทําประมาณการกำไรสุทธิซึ่งได้จากกิจการหรือ เนื่องจากกิจการที่ได้กระทําหรือจะได้กระทําในรอบระยะเวลาบัญชีนั้นไม่น้อยกว่ากำไรสุทธิที่ได้ยื่นแบบแสดงรายการเสียภาษีเงินได้นิติบุคคลในรอบระยะเวลาบัญชีที่แล้ว แต่ได้ยื่นแบบแสดงรายการเสียภาษีครึ่งปี ไว้น้อยกว่ากึ่งหนึ่งของภาษีเงินได้นิติบุคคลที่ได้ยื่นแบบแสดงรายการเสียภาษีเงินได้นิติบุคคลในรอบระยะเวลาบัญชีที่แล้วเนื่องจากได้รับยกเว้นหรือลดอัตราภาษี กรณีนี้ดูกำไรสุทธิ เฉพาะบจ ที่เปลี่ยนอัตราภาษี

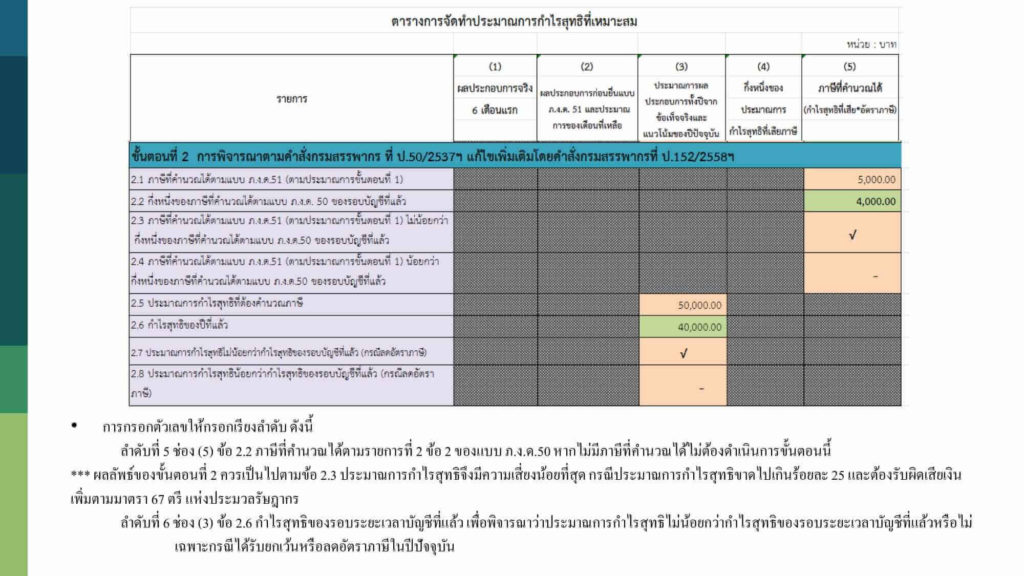

กรณีการพิจารณาเหตุอันสมควร ตามมาตรา 67 ตรี แห่งประมวลรัษฎากร ให้ปฎิบัติตามคำสั่งกรมสรรพากรที่ ป.50/2537ฯ แก้ไขเพิ่มเติมโดยคำสั่งกรมสรรพากรที่ ป.152/2558ฯ ประกอบกับ แนวทางปฏิบัติกรมสรรพากรที่ มก.53/2560ฯ โดยยกเลิกแนวทางปฏิบัติกรมสรรพากรที่ มก.9/2550ฯ ตั้งแต่วันที่ 22 กุมภาพันธ์ พ.ศ. 2560 เป็นต้นไป

แนวคิดเกี่ยวกับการเสียภาษีเงินได้นิติบุคคล

ครึ่งรอบระยะเวลาบัญชีมีอย่างไร

ข้อมูลเมื่อวันที่ 10 กรกฎาคม 2556 | โดย สุเทพ พงษ์พิทักษ์ แนวคิดภาษีเงิได้นิติบุคคลครึ่งรอบระยะเวลาบัญชี http://www.bangkokbiznews.com/news/detail/516267I

แนวคิดเกี่ยวกับการเสียภาษีเงินได้นิติบุคคลครึ่งรอบระยะเวลาบัญชีมีอย่างไร

เนื่องจากในช่วงเวลาที่บัญญัติแก้ไขกฎหมายให้มีการเสียภาษีเงินได้นิติบุคคลจากครึ่งรอบระยะเวลาบัญชีจากกึ่งหนึ่งของประมาณการกำไรสุทธิที่ได้จากกิจการที่กระทำในรอบระยะเวลา 6 เดือนแรกของรอบระยะเวลาบัญชี และกิจการที่จะได้กระทำในช่วง 6 เดือนหลังของรอบระยะเวลาบัญชีของบริษัทหรือห้างหุ้นส่วนนิติบุคคล ที่เริ่มมาตั้งแต่รอบระยะเวลาบัญชีปี 2523 นั้น –ภงด 51 เริ่มยื่นตั้งแต่ปี 2523

สาเหตุ

การจัดทำบัญชีส่วนใหญ่ยังคงใช้บุคลากรด้านการบัญชีเป็นผู้จัดทำ การใช้โปรแกรมคอมพิวเตอร์ในการจัดทำบัญชียังไม่แพร่หลายกว้างขวาง ซึ่งกว่าจะแล้วเสร็จก็ต้องรอให้สิ้นรอบระยะเวลาบัญชีเสียก่อน แม้จะมีกฎหมายกำหนดให้จัดทำบัญชีให้แล้วเสร็จภายในวันที่ 15 ของเดือนถัดไปก็ตาม – สาเหตุที่ให้ประมาณการจากระยะเวลาบัญชีทั้งปี

จึงต้องกำหนดให้เสียภาษีเงินได้นิติบุคคลจากประมาณการกำไรสุทธิของทั้งรอบระยะเวลาบัญชีไปก่อน

ความผิดกรณีต่างๆ

ดังนั้น เพื่อป้องกันความเสี่ยงในการจัดทำประมาณการกำไรสุทธิที่อาจคลาดเคลื่อนไปจากความเป็นจริง จึงได้กำหนดให้มีความรับผิดเกี่ยวกับเงินเพิ่มตามมาตรา 67 ตรี แห่งประมวลรัษฎากร – ความผิดถ้าประเมินพลาด ในกรณีที่บริษัทหรือห้างหุ้นส่วนนิติบุคคลใดยื่นแบบ ภ.ง.ด.51 และชำระภาษีเงินได้นิติบุคคลครึ่งรอบระยะเวลาบัญชีตามมาตรา 67 ทวิ (1) แห่งประมวลรัษฎากร โดยแสดงประมาณการกำไรสุทธิขาดไปเกิน 25% ของกำไรสุทธิ ซึ่งได้จากกิจการหรือเนื่องจากกิจการที่กระทำในรอบระยะเวลาบัญชีนั้น โดยไม่มีเหตุอันสมควร

บริษัทหรือห้างหุ้นส่วนนิติบุคคลนั้นต้องเสียเงินเพิ่มอีก 20% ของภาษีที่ชำระขาด นอกเหนือไปจากกรณีไม่ยื่นแบบ ภ.ง.ด.51 หรือยื่นแบบ ภ.ง.ด.51 และชำระภาษีล่าช้า – ไม่ยื่นแบบ / ยื่นล่าช้า เสียเงินเพิ่มอัตราร้อยละ 20 ของภาษี

เหตุอันสมควร

อนึ่งการพิจารณา “เหตุอันสมควร” ดังกล่าวถือเป็นเรื่องยุ่งยากสับสนและไม่สามารถแสดงได้ว่าความ “สมควร” เกิดขึ้นจริง และโดยที่การเสียภาษีตามมาตรา 67 ทวิ แห่งประมวลรัษฎากรเป็นเพียงการจัดเก็บภาษีก่อนถึงกำหนดเวลายื่นแบบแสดงรายการประจำปี เท่านั้น

ฉะนั้น เพื่ออำนวยความสะดวกในการพิจารณา “เหตุอันสมควร” ดังกล่าว กรมสรรพากรจึงมีคำสั่งกรมสรรพากรที่ ป. 50/2537 กำหนดแนวทางปฏิบัติเพิ่มเติมว่า “กรณีบริษัทหรือห้างหุ้นส่วนนิติบุคคล ได้จัดทำประมาณการกำไรสุทธิและยื่นแบบแสดงรายการเสียภาษีครึ่งปีไว้ไม่น้อยกว่ากึ่งหนึ่งของภาษีเงินได้นิติบุคคลที่ได้ยื่นแบบแสดงรายการเสียภาษีเงินได้นิติบุคคลในรอบระยะเวลาบัญชีที่แล้ว ให้ถือว่าเป็นกรณีมีเหตุอันสมควร”และ

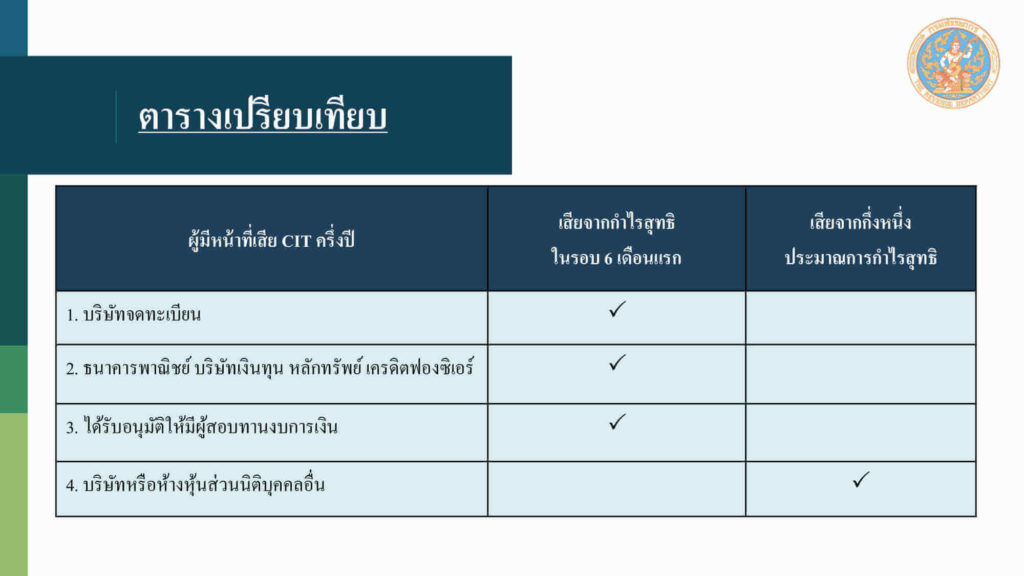

รอบระยะเวลาบัญชีที่ต้องยื่นแบบ ภงด 51

เนื่องจากเป็นการกำหนดจัดเก็บภาษีเงินได้นิติบุคคลครึ่งรอบระยะเวลาบัญชี ตามมาตรา 67 ทวิ วรรคท้าย แห่งประมวลรัษฎากร ซึ่งควรใช้กับเฉพาะรอบระยะเวลาบัญชีที่มีกำหนดเวลา 12 เดือนเต็มเท่านั้น จึงได้กำหนดให้บริษัทหรือห้างหุ้นส่วนนิติบุคคลซึ่งมีรอบระยะเวลาบัญชีแรก หรือรอบระยะเวลาบัญชีสุดท้ายน้อยกว่าสิบสองเดือนเป็นอันไม่ต้องยื่นแบบ ภ.ง.ด.51 – รอบบัญชีน้อยกว่า 12 เดือนไม่ต้องยื่นแบบ เว้นแต่เปลี่ยนรอบบัญชี

อย่างไรก็ตามสำหรับรอบระยะเวลาบัญชีที่ได้รับอนุมัติจากอธิบดีกรมสรรพากรให้เปลี่ยนแปลงวันสุดท้ายของรอบระยะเวลาบัญชีนั้น แม้รอบระยาเวลาบัญชีจะมีกำหนดเวลาน้อยกว่า 6 เดือน แต่หากรอบระยะเวลาบัญชีดังกล่าวมีกำหนดเวลาเกินกว่า 6 เดือน กิจการก็ยังมีหน้าที่ต้องยื่นแบบ ภ.ง.ด.51 เพื่อเสียภาษีเงินได้นิติบุคคลครึ่งปีเช่นเดียวกัน – เปลี่ยนรอบยื่นทุกกรณี

รอบระยะเวลาบัญชีที่ ต้องยื่น แบบ ภงด 51

รอบบัญชีน้อยกว่า 12 เดือนไม่ต้องยื่นแบบ เว้นแต่เปลี่ยนรอบบัญชี

เปลี่ยนรอบวันสุดท้ายของปี - ยื่นทุกกรณี

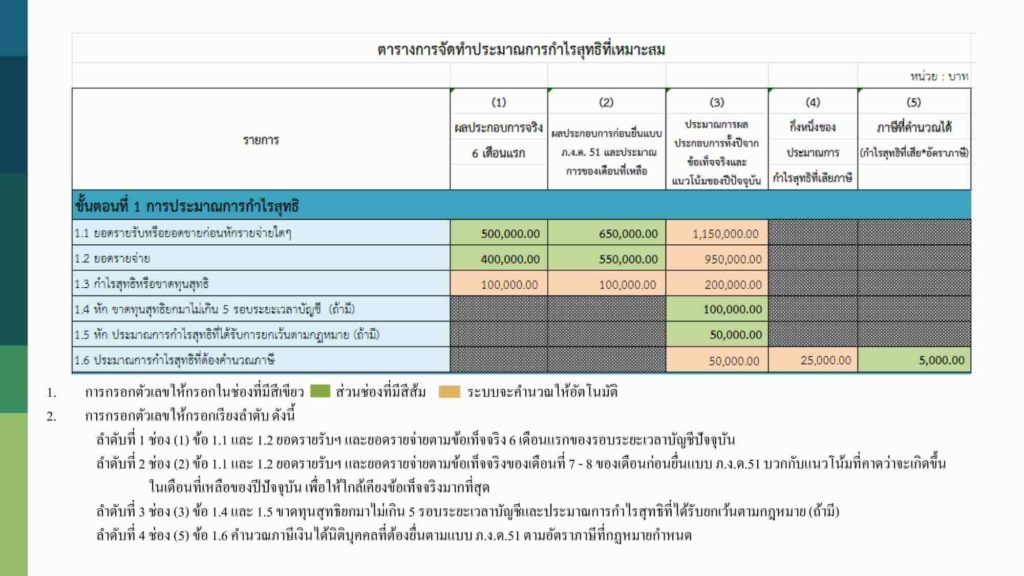

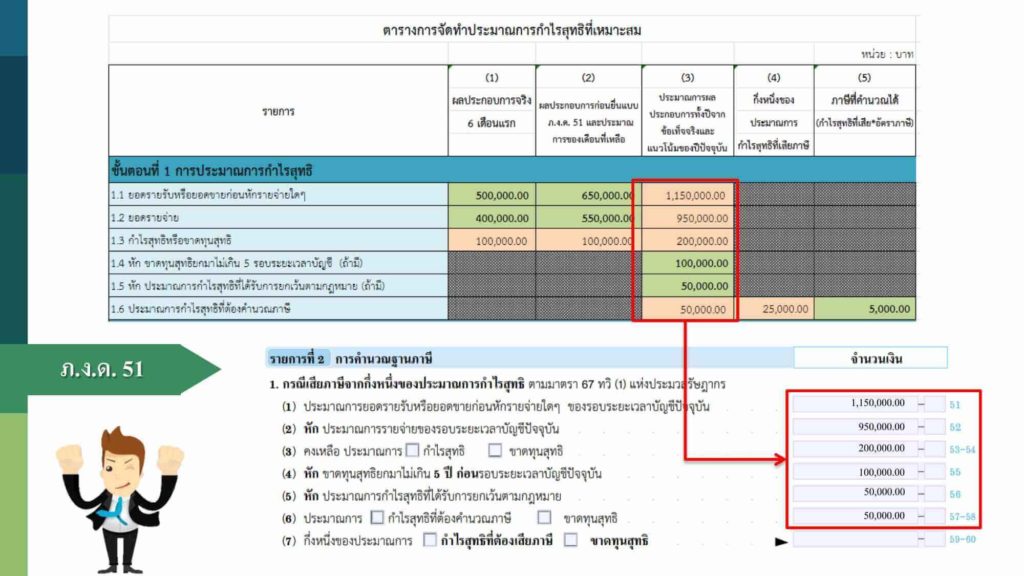

เครื่องมือในการคำนวน ภงด 51 (ไฟล์ Excel กรมสรรพากร)

Related Articles | บทความที่คุณอาจสนใจ

ร้านทอง ร้านยา จำหน่าย รถยนต์ รถจักรยานยนต์ อัญมณี นำเข้า ส่งออก Agency ทัวร์ อสังหาริมทรัพย์ สิ่งพิมพ์ เครื่องจักร ขนส่ง จัดหาพนักงาน นายหน้า ประกันชีวิต ประกันวินาศภัย คลินิก ความงาม ทันตกรรม ผลไม้ พื้นที่เช่า Co working space อาหาร รับเหมา เครื่องจักร ธุรกิจที่ถูกต้องตามกฎหมายทุกประเภท

สำนักงาน update ความรู้และ เทคโนโลยีให้ทันกับหน่วยงานต่างๆ เช่น กรมสรรพากร

ธุรกิจการต่างๆ เช่น ร้านค้าออนไลน์ กิจการซื้อมาขายไป กิจการผลิต กิจการนายหน้าประกันชีวิต นายหน้าประกันวินาศภัย (ตามกฎ OIC)

Designed by pch.vector / Freepik

การค้นหาที่เกี่ยวข้องกับ ประมาณการ กลางปี ประมาณการภาษีครึ่งปี ขาด ตัวอย่าง การ คํา น วณ ภาษีเงินได้ นิติบุคคล ครึ่ง ปี การคํานวณประมาณการกําไรสุทธิขาดเกินร้อยละ 25 ตัวอย่างการกรอก ภงด.51 กรณียื่นเพิ่มเติม ประมาณการ ภงด.51 ขาดทุน เหตุอันสมควร ภงด 51 ภงด 50 51 ต่างกันอย่างไร แนวทางการพิจารณา เหตุอันสมควร